Có rất nhiều suy đoán và phỏng đoán về phương thức các nền kinh tế thế giới sẽ hoạt động như thế nào trong bối cảnh “Cuộc khủng hoảng vi rút Corona”. Bài viết này không nhằm về tương lai của các thị trường thế giới, nó chỉ là một góc nhìn nhằm nêu bật những khác biệt chính giữa tình hình hiện tại và năm 2008. Hy vọng rằng nó sẽ giúp bạn đưa ra những quyết định khôn ngoan hơn trong những thời điểm này.

Xem thêm: Tiền mặt là vua, còn dòng tiền là KingKong

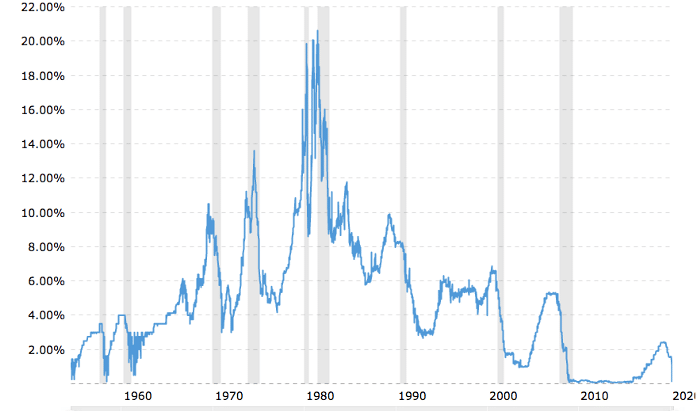

1. Lãi suất của Cục Dự trữ Liên Bang FED (Mỹ)

Hạ lãi suất, một phương thức nền tảng được sử dụng để kích thích nền kinh tế, trong năm 2008, FED có biên độ 500 điểm cơ bản để hạ lãi suất huy động từ 5% (500 điểm) xuống gần bằng 0. Vào năm 2020, FED chỉ có biên độ 160 điểm cơ bản (lãi suất = 1,6%), và họ đã hạ hết về 0% rồi.

Hạ lãi suất là phương pháp truyền thống mà các liên bang sử dụng để quản lý các chu kỳ kinh tế. Nó càng thấp, càng rẻ thì tiền vay càng rẻ và do đó nền kinh tế sẽ mở rộng. Đây là điều cốt lõi của nền kinh tế tín dụng và chính sách tiền tệ. Trong lịch sử, FED luôn giảm lãi suất ngay khi chúng ta rơi vào suy thoái kinh tế.

Bảng dưới đây ghi rõ thời gian khủng hoảng (cột màu xám) và mức lãi suất FED đã hạ (đường màu xanh).

2. Nới lỏng Định lượng

Nới lỏng Định lượng là một từ ưa thích để nói khác đi khi chính phủ in tiền. Nó thuộc chính sách tiền tệ, và nó chủ yếu được sử dụng khi việc hạ lãi suất không đủ để kích thích nền kinh tế.

Thông thường, tiền được tạo ra khi các ngân hàng cho vay với lãi suất xác định. Đây là cơ sở của Hệ thống tiền tệ dựa trên Nợ mà tất cả chúng ta đang sống. Tạo ra Tín dụng và từ đó tạo ra Nợ. Điều này có những bất lợi riêng của nó, nhưng ít nhất nó bảo vệ nền kinh tế khỏi lạm phát, vì tiền được đưa vào hệ thống cho một mục đích cụ thể, bất kể mục đích cho vay đó là gì. Nó sẽ không ảnh hưởng đến giá của các mặt hàng khác. Tuy nhiên, bơm quá nhiều tiền sẽ tạo ra bong bóng nợ giống như bong bóng thị trường nhà đất năm 2008.

Điều quan trọng là phải hiểu rằng nới lỏng định lượng mang theo rủi ro lạm phát, nếu không được quản lý hợp lý. Đây là lý do tại sao chúng ta thấy rằng chỉ các ngân hàng và doanh nghiệp thiết yếu mới được hưởng lợi từ việc nới lỏng định lượng năm 2008. Nếu tiền nới lỏng định lượng được trao cho tất cả mọi người, chúng ta sẽ có nguy cơ lạm phát lớn, nếu không thúc đẩy các hoạt động kinh tế như những gì đã xảy ra với tiền giấy của người Thụy Điển vào thế kỷ 17 và tiền giấy của Trung Quốc từng có trước đó.

Năm 2008, George Bush đã ký Dự luật trợ ngân hàng trị giá 700 tỷ khét tiếng để kích thích nền kinh tế, và cuối cùng nó đã phát huy tác dụng. Gói cứu trợ này là một hình thức nới lỏng định lượng.

Trong nửa cuối năm 2019, FED đã phê duyệt chương trình nới lỏng định lượng 60 tỷ hàng tháng với dự đoán khủng hoảng. Mục tiêu của họ là giảm bớt khả năng khủng hoảng dự kiến trước khi nó xảy ra. Tuy nhiên, do Đại dịch Virus Corona gây ra, vụ việc dường như khó hơn dự kiến khiến chính quyền Trump phải tìm ra các cách để bơm tiền vào nền kinh tế.

Thành thật mà nói, tôi đã không theo dõi được số lượng tiền mà FED đã bơm vào năm 2020. Một đợt nới lỏng định lượng 700 tỷ ban đầu đã được công bố, nhưng chỉ có 484 tỷ đô được thông qua vào tháng 4 năm nay. Khoản 1,5 nghìn tỷ sẽ được trao cho các ngân hàng đã được đề cập, và mới nhất là gói cứu trợ “lịch sử 2 nghìn tỷ” được ký ngày 26/3 nhằm ứng phó với khủng hoảng, trong đó chỉ 250 tỷ sẽ dành cho việc hỗ trợ cho các gia đình và người dân.

Những con số này là lịch sử. Chúng ta đang nói về con số 4,2 nghìn tỷ đô la đã được bơm vào nền kinh tế trong vòng vài tuần. Nó khiến chúng ta đặt câu hỏi về giá trị của tiền tệ, khi giờ đây nó không còn là mối dây liên kết với vàng nữa.

Xem thêm: Đừng lãng phí cuộc Khủng hoảng tốt

3. Vi-rút

Chúng ta biết rằng FED bắt đầu nới lỏng định lượng vào năm 2019 là một dấu hiệu rõ ràng cho thấy họ đã dự đoán được sự sụt giảm tự nhiên của thị trường. Trên thực tế, đã hơi quá chậm khi biết rằng chu kỳ kinh tế trung bình mất từ 5–8 năm và cuộc khủng hoảng gần đây nhất là vào năm 2008. Có nhiều chỉ số cho thấy khủng hoảng sắp diễn ra từ trước đó.

Nói cách khác, sớm hay muộn khủng hoảng cũng sẽ xảy ra, dù có hay không có Virus Corona. Cuộc khủng hoảng tài chính năm 2020 không phải là Cuộc khủng hoảng Corona, tương tự vậy, cuộc khủng hoảng năm 2008 không phải là Cuộc khủng hoảng Thị trường Nhà ở. Đó chỉ là cái lẫy cò súng bắn khủng hoảng đi vào chu kỳ vốn có của nó, hay đúng hơn đó là vật tế của khủng hoảng.

Tuy nhiên, không giống như thị trường nhà ở, vi rút đang khiến các hoạt động kinh tế chậm lại với tốc độ chưa từng có, và bất kỳ nỗ lực nào nhằm tăng cường các hoạt động kinh tế vào thời điểm đại dịch toàn cầu sẽ là một nguy cơ sức khỏe lớn, đặt ra câu hỏi về điều quan trọng hơn: tương lai của nền kinh tế, hay tình hình sức khỏe hiện tại?

Xem thêm: Làm gì khi ở nhà mùa dịch Covid-19?

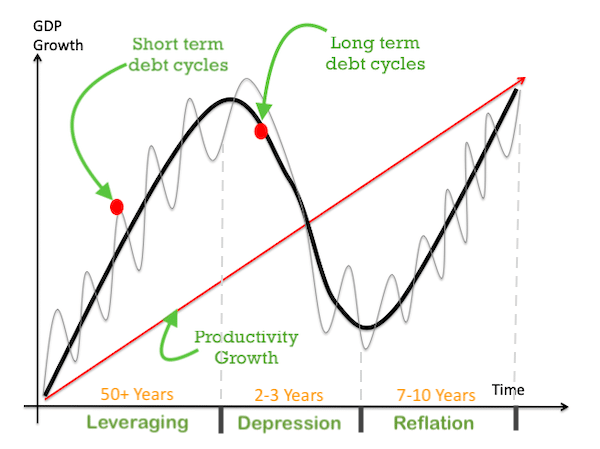

4. Khủng hoảng Nợ ngắn hạn so với dài hạn

Biểu đồ trên cho thấy các chu kỳ nợ tự nhiên, được chia thành một chu kỳ nợ lớn xảy ra sau mỗi 70–100 năm và nhiều chu kỳ nhỏ xảy ra sau mỗi 5–8 năm.

Đây là một sự kiện rất lịch sử, và không chỉ dành riêng cho phương thức sản xuất tư bản chủ nghĩa. Nó xảy ra do bản chất của nền kinh tế tín dụng được xây dựng trên hình thức lãi suất tín dụng đen Usury. Nếu bây giờ chúng ta cứ tiếp tục vay tiền theo hình thức tín dụng để kích thích nền kinh tế, thì sẽ đến lúc những khoản nợ tích lũy đó phải trả, buộc nền kinh tế phải thu hẹp lại.

Xã hội Do Thái cổ đại đã nhận ra điều này từ rất lâu trước đây, và họ xử lý nó 50 năm một lần khi Năm Hân Hỉ đến (year of Jubilee). Trong năm này, các nô lệ đã được trả tự do và các khoản nợ của mọi người đã được xóa bỏ. Họ có xu hướng làm điều này để bảo vệ xã hội khỏi sụp đổ, vì theo thời gian xã hội sẽ bị phân chia thành giai cấp nợ và giai cấp chủ nợ xung đột trực tiếp với nhau.

Có lẽ lần cuối cùng chúng ta ở cuối chu kỳ nợ dài hạn là cuộc khủng hoảng năm 1929 và cuộc đại suy thoái xảy ra sau đó.

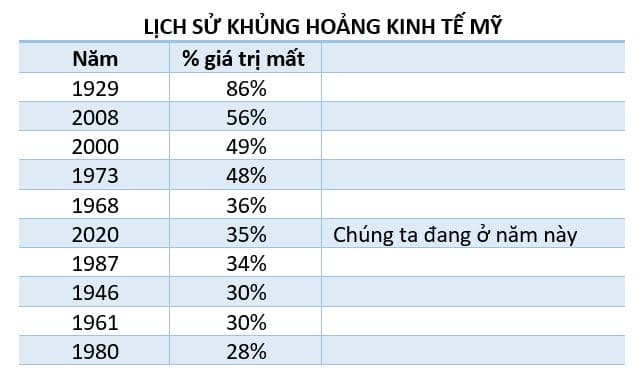

Liệu chúng ta có đang kết thúc chu kỳ nợ dài hạn vào năm 2020? Chúng ta đang nghĩ rằng chúng ta đang ở trong năm 2008, nhưng rõ ràng là không. Chúng ta hãy chờ xem thị trường chứng khoán sẽ mất giá trị và hồi phục như thế nào.

Cần phải biết rằng các cuộc khủng hoảng nợ dài hạn rất nguy hiểm, và có những tác động lớn tới chính trị và xã hội, không chỉ về mặt kinh tế.

Xem thêm: 5 Giai đoạn Suy thoái trong vòng đời của Doanh nghiệp

Lời kết

Các phân tích trên đây tập trung vào Nền kinh tế Mỹ vì nó nằm ở trung tâm của nền kinh tế toàn cầu. Hiểu được những gì Mỹ đang làm, giúp chúng ta dự đoán những gì các quốc gia khác sẽ làm.

Dường như có quá nhiều biến số khiến chúng ta khó đưa ra dự đoán chính xác về tương lai gần và trung bình. Cá nhân tôi không tham gia vào thị trường chứng khoán và tôi đang giới hạn bản thân trong các chiến lược an toàn trung hạn là đa dạng hóa lĩnh vực đầu tư của mình.

Tóm lại, khi so sánh giữa năm 2020 với năm 2008, các con số của năm 2020 dường như đáng báo động hơn, và rất gần với những con số trước năm 1929. Tuy nhiên, một sự khác biệt quan trọng lớn với năm 1929 là bây giờ chúng ta không còn sử dụng bản vị vàng nữa – có nghĩa là giờ đây tiền có thể được in một cách dễ dàng.

Theo medium.com